Als op 1 januari 2017 WGA-vast en WGA-flex samensmelten, is de integratie van het flexrisico in het hybride stelsel definitief een feit. Werkgevers en inkomensadviseurs staan voor een fikse uitdaging, maar vooral ook voor een enorme kans.

Drie jaar na de invoering van de Wet BeZaVa nadert de ‘modernisering Ziektewet’ haar voltooiing. Als op 1 januari 2017 WGA-vast en WGA-flex samensmelten, is de integratie van het flexrisico in het hybride stelsel definitief een feit. Voor het zover is, moet er wel nog van alles gebeuren. Werkgever en assurantieadviseur staan voor een fikse uitdaging, maar vooral ook voor een enorme kans.

De nuchtere feiten

Om met de nuchtere feiten te beginnen: iedere werkgever staat dit jaar voor een keuze. Moet hij zich voor de nieuwe WGA publiek verzekeren, of de beheersing van dit risico in eigen hand houden door eigenrisicodrager te worden? Voor veel werkgevers is dit een complex vraagstuk. Mogelijk zullen sommigen daarom moeilijk de verleiding kunnen weerstaan om de keuze voor zich uit te schuiven.

Maar die vlieger gaat dit keer niet op: zelfs wie nalaat om een actieve keuze te maken, maakt feitelijk wel degelijk een keuze. Wanneer de werkgever en zijn verzekeraar WGA namelijk niet actief de garantstelling verlengen, inclusief het bijkomende WGA-flex-risico, vervalt het eigenrisicodragerschap en komt het totale WGA-risico terug naar het UWV. Met alle bijkomende (financiële) gevolgen. Voor de ziektebegeleiding en re-integratie van zowel vaste als tijdelijke (ex-)werknemers is deze werkgever dan voortaan afhankelijk van de prestaties die het UWV levert. En uiteraard zal hij de publieke gedifferentieerde premies moeten betalen die deze instantie voor de nieuwe WGA in rekening brengt.

Enorme kans

Tot zover de feiten. Nu de vraag, wat ze voor assurantieadviseurs betekenen. Zonder overdrijven: een enorme kans. Alle werkgevers krijgen bovenstaande keuze voorgeschoteld, alle verzekeringscontracten voor  WGA-eigenrisicodragen zijn aflopende jaarcontracten en moeten worden herzien. Niets ligt dus op voorhand vast, alles beweegt. En beweging schept kansen. Wie al wat langer meeloopt op het gebied van de sociale zekerheid, herinnert zich misschien nog dat op 1 juli 2004 de Wet arbeidsongeschiktheidsverzekering zelfstandigen (WAZ) werd afgeschaft. Dat was een unieke gelegenheid waarbij ineens een hele markt ingrijpend veranderde. Zoiets doet zich nu weer voor, maar met dit verschil dat de kansen ditmaal nog veel groter zijn.

WGA-eigenrisicodragen zijn aflopende jaarcontracten en moeten worden herzien. Niets ligt dus op voorhand vast, alles beweegt. En beweging schept kansen. Wie al wat langer meeloopt op het gebied van de sociale zekerheid, herinnert zich misschien nog dat op 1 juli 2004 de Wet arbeidsongeschiktheidsverzekering zelfstandigen (WAZ) werd afgeschaft. Dat was een unieke gelegenheid waarbij ineens een hele markt ingrijpend veranderde. Zoiets doet zich nu weer voor, maar met dit verschil dat de kansen ditmaal nog veel groter zijn.

De verzekering van gedeeltelijke arbeidsongeschiktheid van werknemers vormt door de omvang van de doelgroep nu eenmaal een veel grotere markt dan die van zelfstandig ondernemers. Bovendien gaat WGA-eigenrisicodragen in de praktijk vrijwel altijd samen met een verzekeringsoplossing. Er is in ieder geval altijd een financiële garantstelling nodig en alleen de allergrootste werkgevers kunnen en willen het risico (soms) helemaal zelf dragen.

Grip op het voorportaal

Maar er is meer. Kiest een werkgever voor het eigenrisicodragerschap voor de nieuwe WGA, dan ligt het zeer voor de hand dat hij dezelfde keuze maakt voor de Ziektewet (ZW). Want stel dat u als werkgever er bewust voor zou kiezen om verantwoordelijk te zijn voor de re-integratie en de uitkering van een deels arbeidsongeschikte ex-werknemer die bij u een tijdelijk contract heeft gehad. Zou u dan uw grip op de ziektebegeleiding en re-integratie in de periode tussen het dienstverband en WGA-instroom voor langere tijd uit handen geven aan het UWV? Natuurlijk niet.

Het is voor WGA-eigenrisicodragers veel logischer om ook in de Ziektewetperiode de verantwoordelijkheid naar zich toe te trekken. Alleen op die manier heeft zo’n werkgever immers grip op de effectiviteit van de schadelastbeheersing in het voorportaal. Dit laatste zal ook worden geëist door verzekeraars die het WGA-flex-risico dekken. Hetzelfde argument geldt overigens voor de loondoorbetaling. Het ligt voor de hand dat private uitvoerders bij zieke werknemers met een vast dienstverband ook checks uitvoeren met het oog op optimale preventie van WGA-instroom.

Marktverschuiving

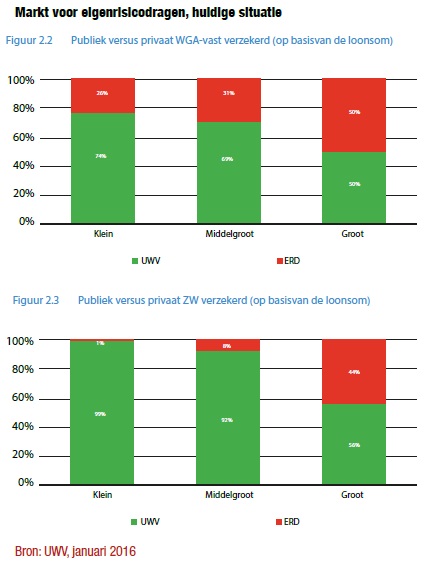

Nu we op dit punt zijn aangekomen, is het interessant om een blik te werpen op de huidige markt voor eigenrisicodragen voor de ZW en de WGA. Voor bedrijven die al eigenrisicodrager voor de WGA zijn, is dit op zijn zachtst gezegd nog niet in overeenstemming met bovenstaande constatering dat beide vormen van eigenrisicodragen logisch samenhangen en uit elkaar voortvloeien. Bij grote werkgevers zijn de verschillen nog te overzien. Maar kleine en middelgrote werkgevers die nu wel eigenrisicodrager zijn voor de WGA-vast, zijn dat nog opmerkelijk vaak niet voor de ZW (zie figuur 2.2 en 2.3). Vanwege de noodzaak om grip te hebben op het voorportaal kan het niet uitblijven dat hier een flinke verschuiving gaat optreden.

Markt van 70 miljard

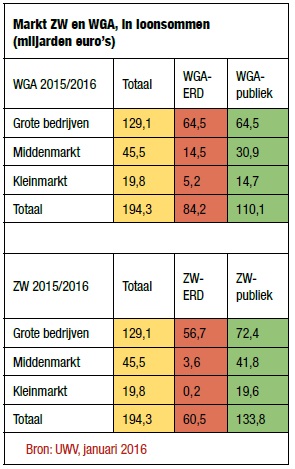

De te verwachten verschuiving bij de ZW is niet de enige factor die voor dynamiek op de markt zorgt. Er is ook nog het gegeven dat alle verzekeringscontracten voor eigenrisicodragen WGA aflopen en moeten worden vernieuwd. Veel verzekeraars hebben er het afgelopen jaar voor gekozen om maximaal met één jaar te verlengen, waardoor er in de loop van dit jaar een markt van 70 miljard euro loonsom vrijkomt.

En ten slotte is er nog beweging te verwachten in de vorm van nieuwe uitstappers. Veel werkgevers hebben de laatste jaren opgesloten gezeten (‘locked-in’) in het publieke systeem. Vanwege noodzakelijke reserveringen voor hun bestaande en toekomstige WGA-schadelast (het ‘inlooprisico’) moesten zij bij uitstappen een (te) hoge verzekeringspremie betalen. Nu stelt minister Asscher deze bedrijven echter in staat om hun schadelast achter te laten in het publieke bestel en privaat met een schone lei te beginnen. Hierdoor komt er per 1 januari 2017 naar verwachting nog eens 100 miljard euro vrij.

Focus op uitvoering

Nu zou het een misrekening zijn om ervan uit te gaan dat alle werkgevers die kiezen voor eigenrisicodragen ZW en WGA, ook voor beide regelingen een verzekering nodig hebben. Veel werkgevers kunnen het ZW-risico vanwege de omvang en samenstelling van hun onderneming prima zelf dragen. Het is echter een nog veel grotere misvatting om ervan uit te gaan dat in de advisering over het totaalplaatje van ZW en WGA de verzekeringskwestie voorop zou moeten staan. Dankzij de ingrepen van minister Asscher betaalt iedere (middel)grote werkgever straks altijd voor zijn eigen schadelast. Daarom hoort in de advisering de focus te liggen op optimale beheersing daarvan. Inrichting van een effectieve oplossing voor de uitvoering – preventie, ziektebegeleiding, re-integratie, trainen en instrueren van de afdeling HR en Finance – dát is waarmee werkgever en adviseur het verschil kunnen maken.

Zorgplicht

Het is ook precies wat adviseren over sociale zekerheid zo boeiend en uitdagend maakt: adviesvaardigheden en kennis staan voorop, de markt en de tijdgeest bepalen dat sec premievergelijking niet voldoende is. De zorgplicht in artikel 4:24a van de Wft verplicht iedere inkomensadviseur om zijn zakelijke klanten te begeleiden bij het maken van een keuze over de nieuwe WGA. Een stevige verplichting, maar hij biedt ook veel mogelijkheden om als adviseur toegevoegde waarde te bieden.

Bijvoorbeeld door:

• de werkgever te helpen om jaarlijks zijn werknemersgegevens te actualiseren

• door de Whk-beschikking te controleren

• door de meest effectieve dienstverlener te selecteren

• door de HR-afdeling te trainen.

Kansen te over!

Portefeuillebeheer

Wie dit jaar deze kansen wil grijpen, zal gedegen portefeuillebeheer en doortastend ondernemerschap aan de dag moeten leggen (zie: Zes tips…). Het Verbond van Verzekeraars is momenteel met het ministerie, het UWV en de Belastingdienst in gesprek over verschuiving van de gebruikelijke deadline (1 oktober) voor aanmelding voor eigenrisicodragen. Dit moet voorkomen dat met name kleine en middelgrote werkgevers na publicatie van de sectorale publieke premies door het UWV (in september) maar een paar weken de tijd hebben voor een goede afweging.

Maar voor de adviseur is het afwachten tot verzekeraars met concrete aanbiedingen komen niet de beste optie: tegen die tijd moet het voorwerk al zijn afgerond. Want de verzekeringskwestie vormt wel de afsluiting van het proces, maar is zeker niet het voornaamste of omvangrijkste onderdeel ervan.

Juiste criteria

Tegelijkertijd is het wél zinvol om alvast na te denken over de vraag op welke criteria werkgever en  adviseur straks de beste aanbieder gaan selecteren voor de dienstverlening en de noodzakelijke afdekking van het financiële risico. De financiële verantwoordelijkheid van de werkgever voor twaalf jaar ziekte en arbeidsongeschiktheid van vast én tijdelijk personeel pleit sterk voor een integrale visie en aanpak. De ideale dienstverlener is in staat de volledige periode (loondoorbetaling, ZW en WGA) én doelgroep (vast en tijdelijk personeel) te bestrijken. En dan liefst zonder ingewikkelde

adviseur straks de beste aanbieder gaan selecteren voor de dienstverlening en de noodzakelijke afdekking van het financiële risico. De financiële verantwoordelijkheid van de werkgever voor twaalf jaar ziekte en arbeidsongeschiktheid van vast én tijdelijk personeel pleit sterk voor een integrale visie en aanpak. De ideale dienstverlener is in staat de volledige periode (loondoorbetaling, ZW en WGA) én doelgroep (vast en tijdelijk personeel) te bestrijken. En dan liefst zonder ingewikkelde

onderaannemingsconstructies waarbij telkens overdracht van dossiers nodig is en al snel discussie ontstaat over de vraag wie waarvoor verantwoordelijk is.

Ten tweede is het zaak aanbieders te toetsen op de effectiviteit van zo’n integrale uitvoering. Vraag naar uitstroomcurves: hoeveel zieke werknemers gingen binnen twee jaar weer aan het werk? Hoeveel personen heeft de dienstverlener aan de slag gekregen vanuit de ZW? En vanuit de WGA? Uiteindelijk zijn dit de factoren die bepalen hoe snel medewerkers weer inzetbaar zijn en hoe de premie op de lange termijn uitvalt. Deze factoren bepalen dus ook wat het beste is: een publieke verzekering bij het UWV of een private verzekering waar de ondernemer zelf directe invloed op heeft.

Zes tips voor proactief en projectmatig portefeuillebeheer

- Bereken de adviescapaciteit van uw organisatie, rangschik klanten op basis van hun omvang (aantal werknemers, loonsom), benader ze gericht (persoonlijk of door deskaccountmanagement) en in de juiste volgorde.

- Schets direct bij aanvang het proces en plan vervolgstappen en adviesgesprekken in. Zorg dat dit uitmondt in een door de werkgever getekende dienstverleningsovereenkomst.

- Bespreek met de klant wat er nodig is om samen tot optimaal risicomanagement en een weloverwogen beslissing over de nieuwe WGA te komen. En wanneer het er uiterlijk moet zijn.

- Vraag de Whkbeschikkingen van de afgelopen drie jaar op en controleer deze. Welke premies betaalt de werkgever bij publieke verzekering, zijn deze correct vastgesteld en wat betekenen ze voor de verdeling van de kostenrisico’s?

- Vraag de arbodienst om een verzuimanalyse over de afgelopen drie jaar. Met welke verzuimpercentages en meldingsfrequentie heeft u te maken?

- Vraag bij de contactpersoon van uw klant een actueel werknemersbestand op, en alle andere gegevens die nodig zijn om bij aanbieders passende offertes op te vragen.

Elke werkdag het belangrijkste financiële nieuws in uw mailbox? Meld u gratis aan voor InFinance Daily.